Il mondo dei bond è uno dei pilastri centrali della finanza e, dopo il Forex, rappresenta il mercato più imponente per volumi scambiati. La sua influenza si estende anche alle crypto, che risentono delle variazioni dei rendimenti, della liquidità e delle aspettative macroeconomiche determinate proprio dai bond, spesso primi a segnalare cambi di ciclo.

Il ruolo guida dei mercati obbligazionari

Attraverso curve dei tassi, spread, rendimenti, bond vigilantes, il mercato dei bond fornisce indicazioni sullo stato dell’economia e dell’apprezzamento sulle azioni politiche di un governo. Investitori e analisti monitorano i bond costantemente perchè anticipano movimenti che possono riflettersi su tutti gli asset finanziari.

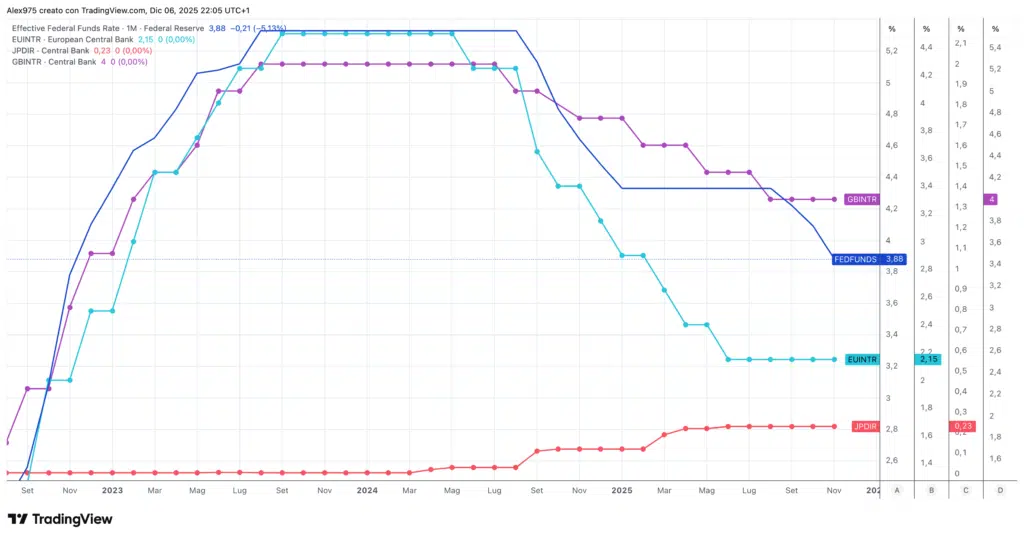

Il ruolo delle Banche Centrali

Le Banche Centrali (FED, BCE, BOJ, BOE) giocano un ruolo decisivo nel mercato obbligazionario, perché determinano i tassi di interesse, influenzano i rendimenti, orientano le aspettative macroeconomiche e definiscono le condizioni finanziarie che guidano liquidità.

Il ruolo dei principali player monetari

Nello scenario attuale, due player influenzano la vita finanziaria globale, incluse Bitcoin e le crypto, la Federal Reserve e la Bank of Japan (BOJ).

Molti potrebbero sorprendersi del peso della BOJ, ma il Giappone ha finanziato a tassi prossimi allo zero un’enorme quantità di investimenti, generando quello che viene definito un carry trade storico. Per un approfondimento rimandiamo all’articolo di Gianluca Grossi, Giappone minaccia Bitcoin, crypto e azioni? È tutto nelle mani dell’uomo dei crash.

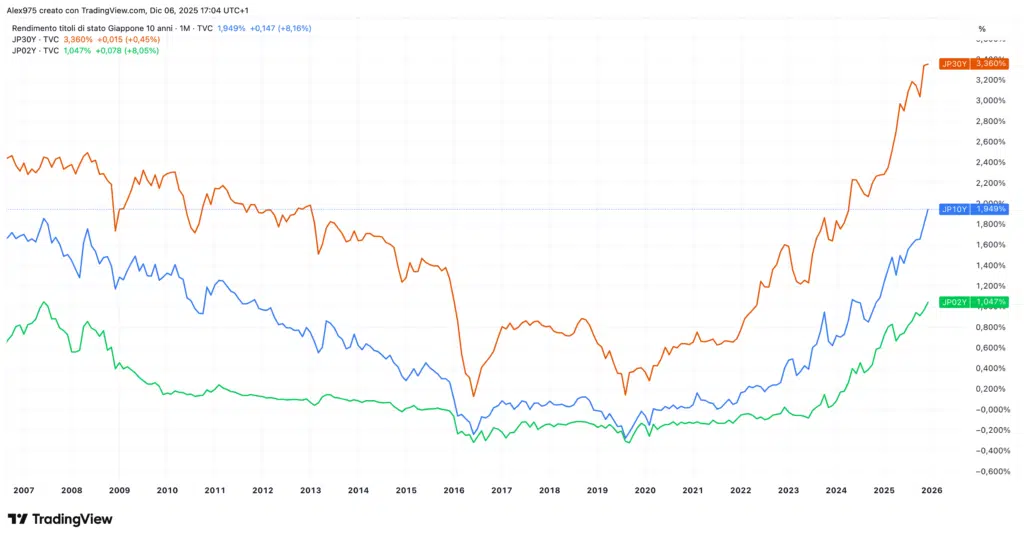

Il Giappone verso la normalizzazione dei tassi

Il Giappone continuerà ad alzare i tassi di interesse, e questo è evidente anche nell’andamento dei rendimenti del decennale, del trentennale e del biennale mostrati nel grafico. Questo comporta che il vecchio carry trade, che consentiva di finanziarsi a costo nullo o quasi è destinato a essere smontato.

Le incertezze dello scenario americano

Lo scenario giapponese, appare più lineare mentre più complessa è la situazione dei rendimenti negli Stati Uniti, dove ora prevale l’attesa per la riunione del 10 dicembre della Fed. Il mercato stima con una probabilità dell’85% un taglio dei tassi, che verrebbero portati al 3,50%.

Cosa influenza la situazione americana

Lo scenario statunitense si presenta complesso per due fattori chiave, l’incertezza riguardo al possibile successore di Jerome Powell e la variabile inflazione.

Quest’ultima, pur salendo anche in Giappone, dove la BOJ ha avviato un ciclo di rialzi, negli Stati Uniti viene affrontata con pressioni politiche per ottenere tagli dei tassi. Una dinamica che in teoria non favorisce il contenimento delle spinte inflazionistiche.

Il segnale dei rendimenti americani

Osservando l’andamento dei rendimenti statunitensi su tutte le principali scadenze si nota una fase di crescita. Il biennale (02Y) risale verso 3,55%, segnalando attese meno aggressive sui tagli della Fed.

Il decennale (10Y) torna sopra 4,10%, mentre il trentennale si avvicina a 4,80%, indicando un premio di rischio crescente sul lungo periodo. Nel complesso emerge un irrigidimento delle condizioni finanziarie e maggiori dubbi.

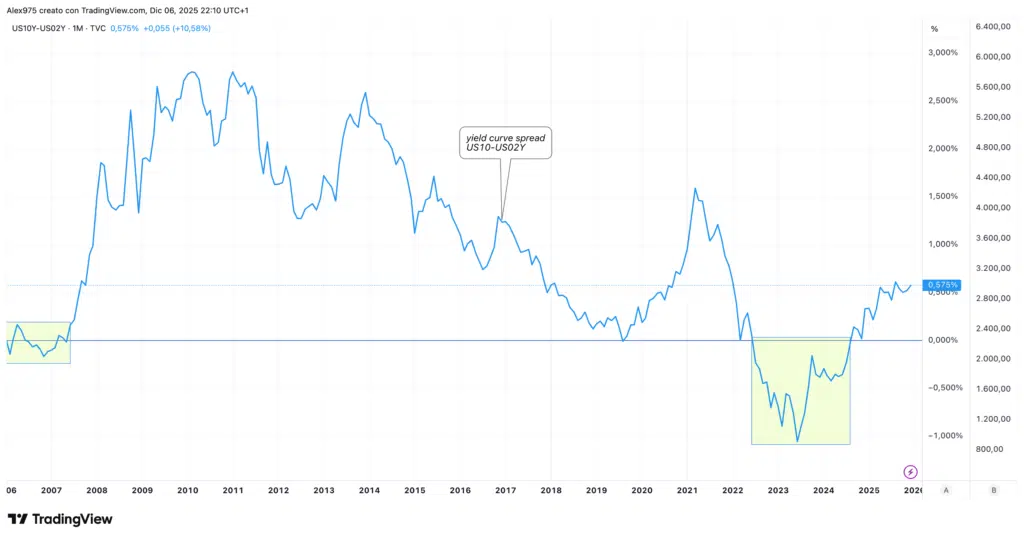

Un segnale chiave per il ciclo economico USA

Dai rendimenti osservati prima, possiamo trarre uno degli indicatori più affidabili nel prevedere i cambi di ciclo economico è lo spread tra Treasury a 10 e 2 anni, come mostrato nel grafico.

Oggi lo spread è tornato in territorio positivo, ma su livelli ancora contenuti, segnalando un contesto fragile e in riequilibrio. La risalita suggerisce che il mercato sta iniziando a prezzare tagli dei tassi e una possibile normalizzazione delle condizioni finanziarie.

Normalizzazione guidata dalla sfiducia

Uno spread tornato positivo insieme a una crescita dei rendimenti indica una normalizzazione “per sfiducia”. La curva si inclina perché i tassi a lungo salgono più dei brevi, segnalando aspettative di inflazione persistente, maggiore rischio futuro e condizioni finanziarie più rigide.

In questo scenario il costo del credito aumenta, la crescita reale può indebolirsi e l’economia entra in una fase più delicata, con minore supporto macro.

Criptovaluta.it® Ultime Notizie Bitcoin e Crypto News | Criptovalute Oggi

Criptovaluta.it® Ultime Notizie Bitcoin e Crypto News | Criptovalute Oggi