Da ormai diversi mesi vi raccontiamo come uno dei problemi principali di Bitcoin, o più in generale dell’intero mercato crypto, sia la scarsa partecipazione del pubblico retail nelle dinamiche speculative. Un’assenza che pesa, soprattutto se confrontata con i cicli precedenti, e che non può essere compensata esclusivamente da una maggiore presenza delle whales.

Complice un prezzo di Bitcoin che è percepito come “troppo alto” rispetto ai vecchi cicli di mercato, o questioni che toccano la fiducia delle borse altcoin, ora come ora ci sono pochi piccoli investitori interessati a prendere posizioni sul mercato. In aggiunta, a completare il quadro c’è anche un’offerta ancora fortemente in perdita, che contribuisce a frenare i tentativi di rialzo.

Bitcoin e crypto: whales più partecipi dei retail

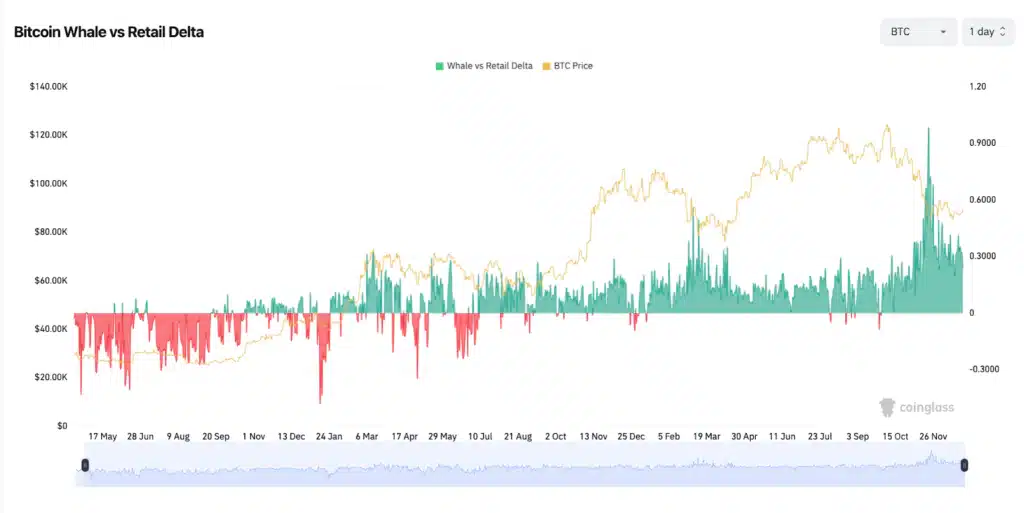

Da luglio ad oggi abbiamo assistito ad un forte shift nella composizione degli operatori attivi sul mercato crypto. Lo capiamo dalla metrica Coinglass “Bitcoin: Whales vs Retail Delta”, che serve a misurare l’equilibrio tra le posizioni dei vari partecipanti sulle borse futures.

In poche parole, l’indicatore ci dice chi sta dominando in termini di flussi, o meglio chi si sta muovendo in modo aggressivo in termini di volumi taker, ossia volumi a market. Da diversi mesi appunto, le whales registrano ordini di acquisto ben maggiori rispetto alla componente retail, che resta invece decisamente più cauta rispetto alla prima metà dell’anno.

Il picco dell’attività delle whale c’è stato in prossimità del bottom locale di fine novembre, in concomitanza con un livello dei prezzi di Bitcoin considerato “appetibile” da certe entità. Peccato però che tutto questo “entusiasmo” da parte dei grandi operatori non sembra bastare, sia per il fatto che i retail coprono una fetta importante del mercato, sia perché in termini di offerta persiste una difficoltà strutturale.

Enormi perdite realizzate sul mercato

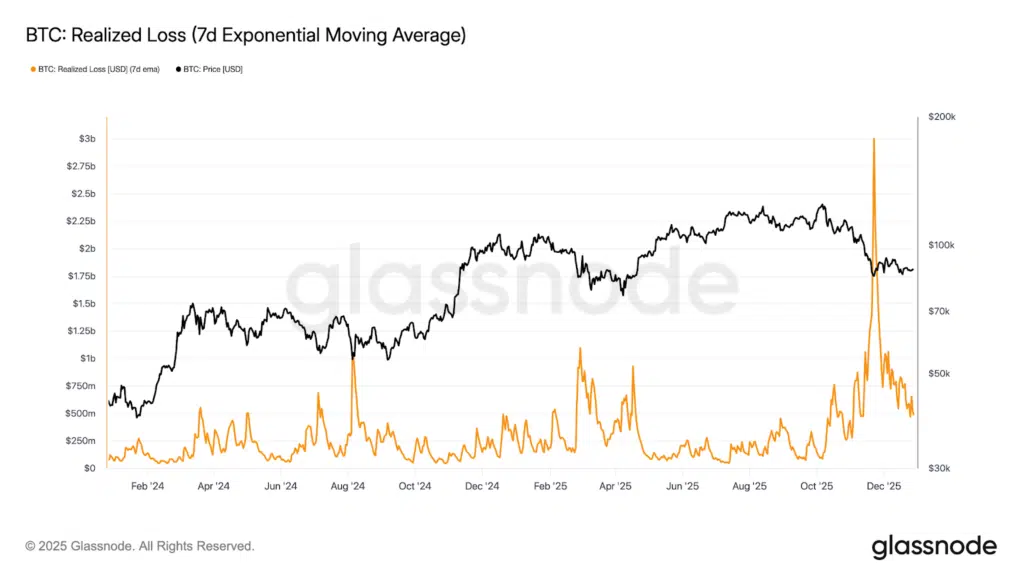

Una delle questioni che impatta fortemente sulla condizione attuale di debolezza di Bitcoin è la quota di perdite realizzate registrate nell’ultimo periodo. A partire da ottobre, secondo i dati Glassnode, la media mobile esponenziale a 7 giorni è aumentata vertiginosamente, fino a sfiorare quota $3 miliardi di perdite.

Parliamo di uno dei valori più alti mai assistiti nella storia di Bitcoin, anche maggiore rispetto ai periodi di crisi di dicembre e giugno 2022. Questo fattore chiaramente contribuisce ad alimentare la pressione di vendita, e rende sostanzialmente “poco utile” la presenza delle whale sul mercato futures.

Nelle ultime settimane la metrica pare stia per tornare ad un livello considerato normale secondo il set storico dei dati on-chain, ma potrebbe volerci ancora del tempo prima di superare questo contesto di incertezza. Siamo ancora sopra quota $500 milioni di perdite realizzate negli ultimi 7 giorni: valore troppo alto per puntare ad una ripresa del rally.

Short-term holders in affanno

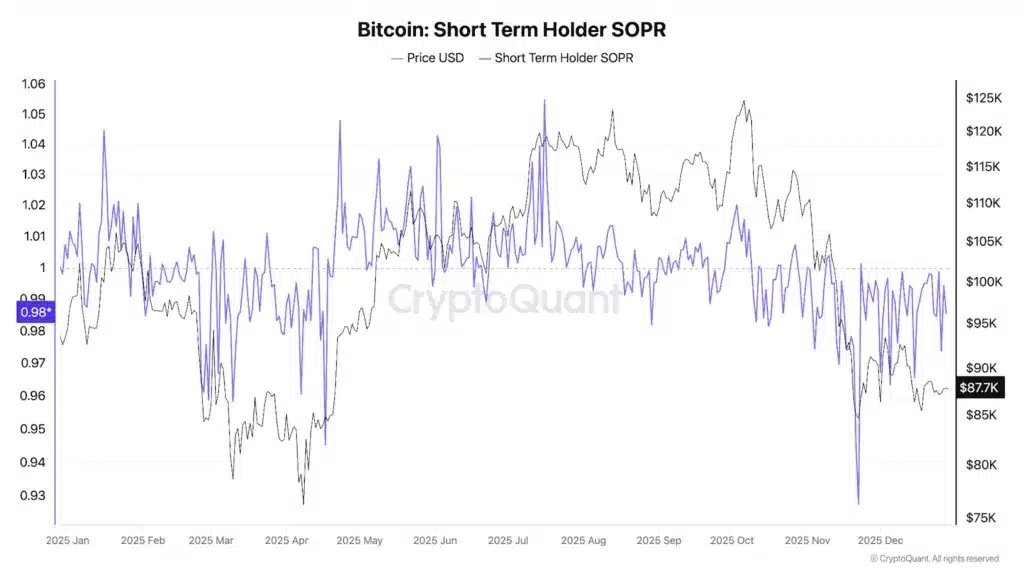

Questa incetta di perdite realizzate coincide in larga parte con le vendite degli short-term holders, ovvero quegli operatori che hanno acquistato Bitcoin negli ultimi 155 giorni. parliamo di operatori tendenzialmente appartenenti alla classe dei retail, che avanzano ordini di medie-piccole dimensioni, e che sono più esposti alle dinamiche di breve periodo.

Qui in questo video di 2 settimane fa, il sottoscritto vi parlava di alcune condizioni di debolezza che ancora oggi persistono sulla struttura del mercato.

Il problema più grande in questo momento è che, oltre ad una profonda crisi di liquidità (risultato di una minore propensione per il rischio), ci sono molti short-term in condizioni di perdita. Dalla metrica SOPR, che evidenzia se una classe di operatori sta vendendo in guadagno o perdita, notiamo che da ormai ottobre la maggior parte degli short term sia in forte affanno.

Ogni volta che si prova a superare il punto di breakeven, l’indicatore torna al ribasso, segnalando appunto un assorbimento della domanda ed una maggiore pressione ribassista ad ogni tentativo di breakout.

Bias delle whale su Hyperliquid

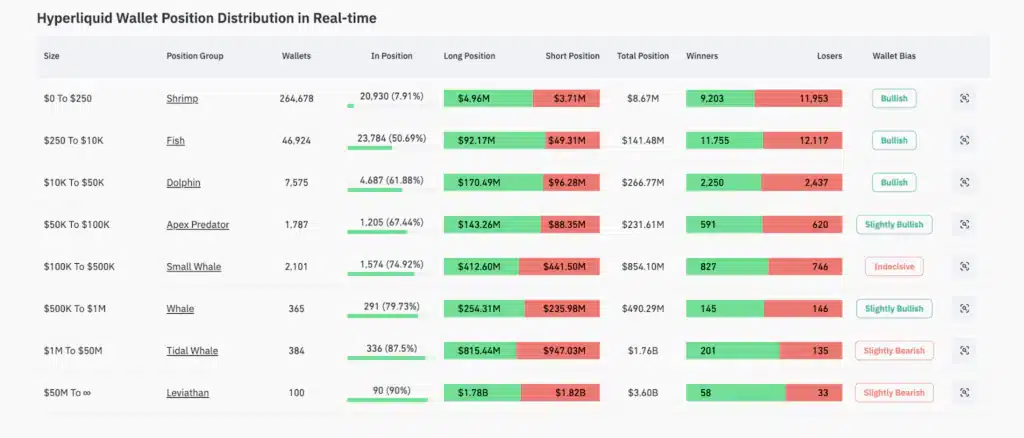

Interessante notare anche come il bias delle whale su Hyperliquid, mercato tipicamente frequentato da operatori “perma-bull”, o comunque con una predisposizione più bullish rispetto ad altri mercati, sia attualmente bearish. Sia su Bitcoin che su Ethereum e sulle alt, i traders con le size più elevate degli ordini sono esposti per la maggior parte short.

Al contrario i pesciolini con meno potere patrimoniale sono posizionati complessivamente più dal lato del long, anche se con scarsi risultati. Questo dato va in controtendenza con la metrica “Whale vs Retail Delta”, anche se in realtà parliamo di fattori diversi. In quel caso la maggiore partecipazione delle whales riguardava gli ordini taker, mentre qui su Hyperliquid si tratta della distribuzione delle posizioni.

Supply di Bitcoin in profitto

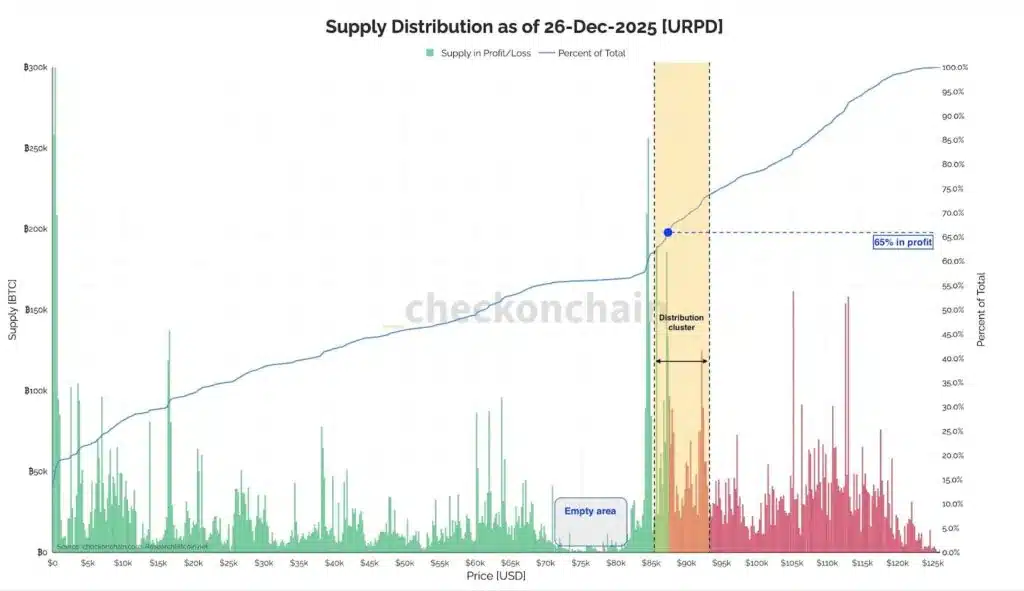

Secondo Checkonchain, abbiamo al momento una distribuzione della supply di Bitcoin (URPD) concentrata nel cluster attuale $85.000 – $92.000, range dove la criptovaluta si sta muovendo da qualche settimana. Molti BTC sono stati acquistati in passato intorno ai $110.000- $115.000, motivi per cui, come avevamo mostrato sopra, ci sono parecchie perdite realizzate ed un SOPR debole.

Se i tori vogliono far ripartire il bull market, c’è assolutamente da spingere Bitcoin sopra i $92.000, e riconquistare successivamente la base di costo degli STH, attualmente situata poco sotto i $100.000. C’è però anche il rischio di una caduta in zona $75.000, qualora dovessimo perdere i supporti principali.

A queste condizioni circa il 65% della supply di Bitcoin è in profitto dall’ultima movimentazione on-chain, livello non proprio così elevato per un bull market. Ricordiamo che storicamente ogni volta che questa quota è scesa sotto il 50%, la moneta ha toccato il bottom del ciclo.

Criptovaluta.it® Ultime Notizie Bitcoin e Crypto News | Criptovalute Oggi

Criptovaluta.it® Ultime Notizie Bitcoin e Crypto News | Criptovalute Oggi