Siamo sicuri che il mondo crypto, e in particolare Bitcoin, rappresenti l’asset più rischioso in assoluto? E siamo altrettanto certi che sugli altri strumenti finanziari esistano certezze maggiori?

Vediamo di scoprire se gli allocchi e i polli stanno tra chi crede nel mondo crypto o tra chi crede alla stampa generalista.

Bitcoin è davvero l’asset più rischioso?

Spesso si tende ad associare volatilità e rischio esclusivamente alle crypto, mentre si attribuisce maggiore stabilità a obbligazioni, beni rifugio come oro e argento e talvolta pure alle azioni.

Tuttavia, i numeri raccontano una storia più complessa e meno lineare e sicura. Bisogna sempre guardare nel dietro le quinte e studiare il passato.

Giusto per uscire da uno dei tanti luoghi comuni, chiariamo un primo punto. L’argento è frequentemente indicato come un bene rifugio, ma in realtà rientra tra i metalli industriali, con dinamiche molto più cicliche rispetto all’oro.

Argento tra rally esplosivi e drawdown profondissimi

Partiamo dall’argento, oggi in forte hype dopo il rally verticale che lo ha portato fino gennaio a 120,79$/oz, seguito da una correzione di circa -34%.

Sul grafico allegato c’è una tabella con Maximum Drawdown Storico, che misura la peggior perdita percentuale mai registrata dal massimo assoluto al minimo successivo sull’intera serie. Il Drawdown Rolling, calcolato su 52 settimane, che valuta invece la perdita massima nel periodo considerato. Si usa su 52 settimane perchè rappresentano un ciclo standard di mercato e consentono di confrontare il rischio ricorrente nel tempo.

Per l’argento il suo Max Drawdown Storico è pari a -91,33%. Significa che nella sua storia l’argento ha perso oltre il 90% dal massimo al minimo successivo. Il Max Drawdown Rolling è del -24,12%, quindi in un ciclo annuale può tranquillamente registrare perdite superiori al 20%. Ancora più rilevante è la durata massima storica del drawdown di 1628 settimane.

Questo dato evidenzia come i tempi di recupero possano essere estremamente lunghi. L’argento non è quindi un asset “tranquillo”, ma una commodity industriale soggetta a fasi speculative molto violente.

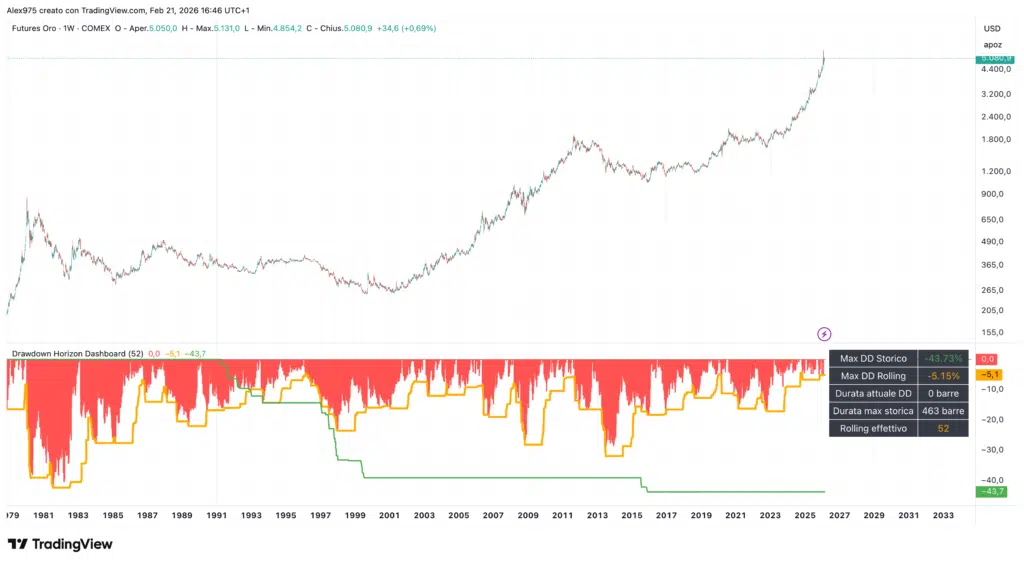

Oro e stabilità relativa

L’oro mantiene una reputazione più coerente con il concetto di bene rifugio. Il Max Drawdown Storico si attesta a -69,08%, inferiore rispetto all’argento e a Bitcoin. Il Max Drawdown Rolling è -5,15%, segno che su base annuale le oscillazioni tendono a essere più contenute.

Tuttavia, la durata massima storica del drawdown supera le 1400 settimane. Ciò significa che anche l’oro può attraversare fasi di debolezza pluriennali prima di tornare sui massimi. È un asset più stabile, ma non immune da lunghi periodi di stagnazione o perdita.

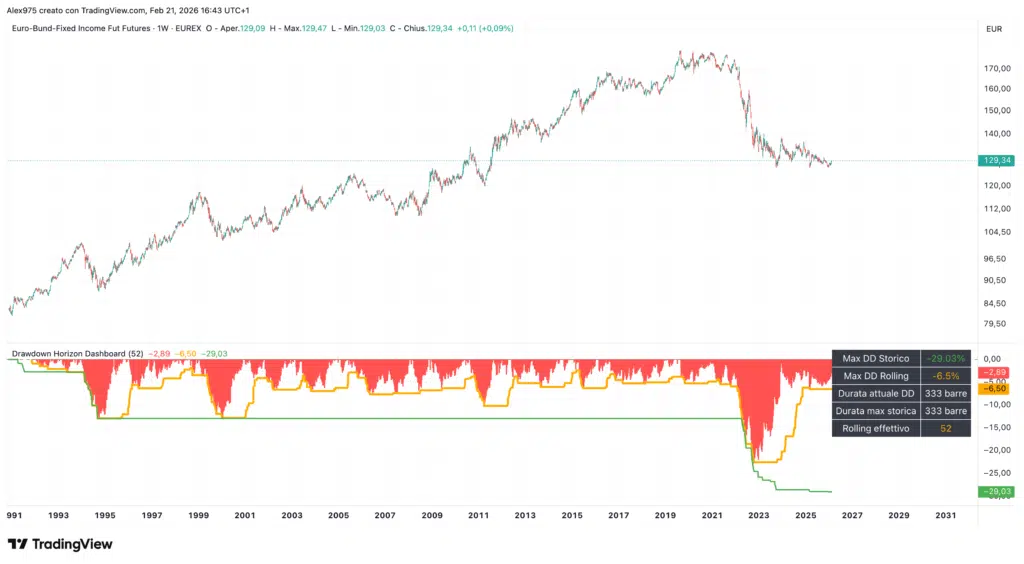

Bund: il volto difensivo che non elimina il rischio

Passando all’obbligazionario, il Bund tedesco è spesso considerato tra gli strumenti più sicuri dell’area euro. Eppure il Max Drawdown Storico è -29,03%, mentre il Rolling su 52 settimane è -6,5%. Dopo i massimi del 2020–2021, il future del Bund (GBL1!) ha attraversato una discesa prolungata con una durata del drawdown superiore a 300 settimane.

Le obbligazioni riducono la volatilità rispetto a altri asset ma non eliminano il rischio di perdita, specialmente in fasi di rialzo dei tassi.

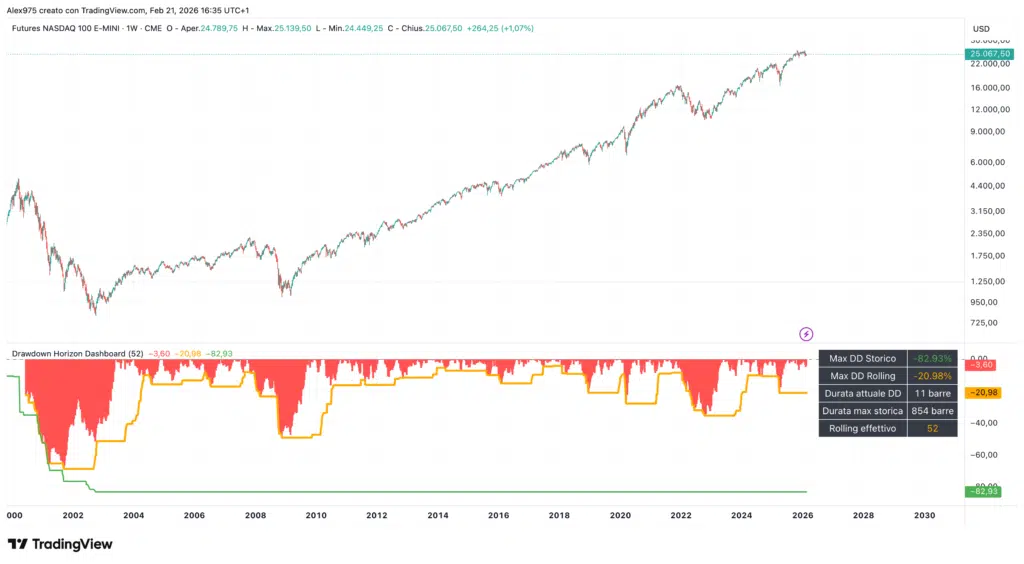

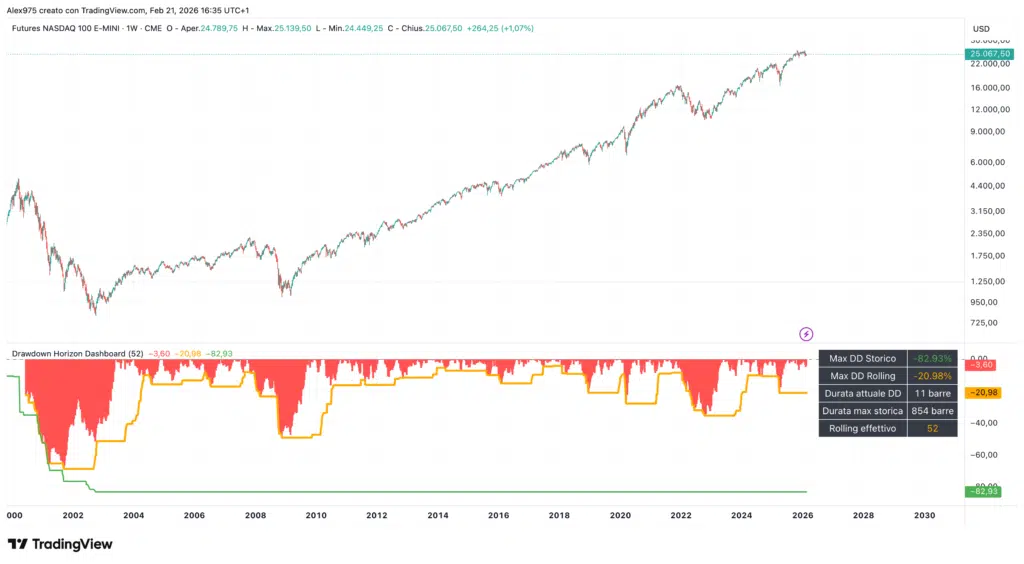

Nasdaq 100 e crolli storici

Infine analizziamo il Nasdaq 100, simbolo della crescita tecnologica globale. Il Max Drawdown Storico è -82,93%, valore molto vicino a quello di Bitcoin (-83,15%). Il Max Drawdown Rolling è -20,98%, quindi in un anno può perdere oltre il 20%.

Anche qui la durata massima del drawdown supera le 850 settimane. La bolla dot-com del 2000 ci racconta che anche un indice azionario oggi considerato “core” può attraversare fasi di contrazione devastanti.

Bitcoin tra volatilità e recuperi rapidi

Bitcoin mostra una struttura fortemente ciclica, con fasi espansive violente seguite da correzioni profonde. Il suo Max Drawdown Storico è pari a -83,15%, mentre il Max Drawdown Rolling su 52 settimane si attesta a -44,87%, segnalando perdite annuali molto ampie.

Tuttavia, la durata massima storica del drawdown è di 154 settimane, inferiore rispetto a molte commodities viste in precedenza. Ciò evidenzia la capacità di BTC di recuperare generalmente più rapidamente.

Il rischio non è un’esclusiva delle crypto

Alla luce dei numeri, la narrazione secondo cui Bitcoin sarebbe l’unico vero asset rischioso appare quantomeno superficiale. L’argento ha registrato drawdown storici più profondi, il Nasdaq ha vissuto crolli superiori all’80%, l’oro ha attraversato fasi pluriennali di stagnazione e persino il Bund ha mostrato perdite rilevanti in contesti avversi.

Bitcoin concentra volatilità in tempi più brevi, mentre altri asset distribuiscono il rischio su archi temporali più lunghi.

Più che chiedersi dove stiano “allocchi e polli”, forse la vera distinzione è tra chi si affida ai luoghi comuni e chi studia i dati storici prima di trarre conclusioni.

Stay tuned, stay allocco..

Criptovaluta.it® Ultime Notizie Bitcoin e Crypto News | Criptovalute Oggi

Criptovaluta.it® Ultime Notizie Bitcoin e Crypto News | Criptovalute Oggi

Giuste osservazioni e aggiungerei che non esiste investimento esente da rischi. La volatilità è la caratteristica di Bitcoin e già questo fatto ci fa capire che probabilmente fra tutti gli investimenti citati nell’articolo il Bitcoin non lo possiamo collocare fra i più rischiosi anche se fa parte di un mercato nuovo e molto giovane ancora non molto capito. Sta di fatto che Bitcoin è una moneta e le vecchie generazioni sono abituate a confrontarsi con monete fisiche che si possono toccare e tenere in mano per cui provate a immaginare se in futuro si inizieranno a produrre monete d’oro con il logo di Bitcoin stampato al centro e dal valore che parte dal più piccolo satoschi a un Bitcoin. Credo che ci sarà la corsa per acquistarle anche perchè inizialmente sarà a portata di tutte le tasche fino a quando anche un satoschi sarà a portata di pochi. Questo rappresenterebbe una simbiosi fra oro e Bitcoin e sancirà la nascita di un nuovo mercato ancorato ai due asset con la percezione di detenere Bitcoin fisici a tutti gli effetti. Non so se sarà possibile ma ho la sensazione che qualcuno di Black Rock ci abbia già fatto un pensierino.

Grande analisi con fonti

L’esempio dei Bund non ha alcun senso:

Mi permetto di rispondere per Alex: l’esempio dei bund ha senso nella misura in cui includi nei tuoi calcoli il costo-opportunità. Tenere impegnato capitale che altrove potrebbe fare altro ha dei costi.

Il rischio è. Più alto quando i rialzo sono più violenti altrettanto le perdite ….il Bitcoin è a rischio anche perché sono prossime le valute digitali quali l’euro anche se glii americani fanno di tutto per ostacolare perché sarebbe la fine delle laute commissioni di visa e Company…e per questo sostengono il Bitcoin…ma avrà breve durata..docit